13. CASO 1. Evaluación financiera de la Planta de Amoniaco y Urea en Bulo Bulo, Cochabamba, Bolivia.

Datos generales y técnicos

Antecedentes

En el año 2013 Pablo Villegas N. publicó el artículo de opinión “Bulo Bulo. Demasiado tarde y mal hecho” en la Revista Petropress en el que refiere que a esa fecha la industrialización del gas sobre fue un discurso político y que el único proyecto a esa fecha era la Planta de Urea en Bulo Bulo que funcionaria el 2015. Saúl Escalera el principal proyectista presento tres proyectos donde la localización de la planta en la frontera (Puerto Suarez y Villamontes) porque se proyectaba que el mercado potencial era el brasileros pero fueron ignorados por el gobierno, y en ese mismo tiempo Brasil en el 2014 construyo sus plantas de urea – amoniaco alimentadas con el gas boliviano.

Así se dio luz

verde al proyecto de Bulo Bulo para exportar urea principalmente a Brasil ya

que se estimaba que del 80 a 90% de la producción tenía como destino el mercado

internacional. Como consecuencia surge el primer problema de la ubicación de

la planta que es el transporte del

producto hasta la frontera brasileña que se traduce en un incremento de los costos

de transporte que se deben incorporar en el precio de venta.

El artículo también menciona que Brasil planea ser autosuficiente en la producción de Urea para el año 2016. En 2012 el consumo del mercado brasileño fue de 4 millones de toneladas y tiene una producción actual de 3,497,871 toneladas, es decir, la planta de Bulo Bulo se proyecta para satisfacer la demanda del mercado brasileño que no crecerá sino más bien tiene la tendencia a minimizará su demanda internacional.

El autor del artículo también menciona que los Petrobras y Vale, SA tiene en conjunto recursos disponibles de 13 billones de reales para desarrollar proyectos en la industria de fertilizantes fosfatados y además sus inversiones consideran la construcción de plantas no sólo en Brasil sino se planea invertir en Argentina, Perú, Mozambique y Canadá. La concreción de la inversión y construcción de las plantas planeadas incrementará la oferta de urea e impulsará a la baja los precios internacionales de urea y por tanto exigirá que para competir en este mercado se disminuyan los costos de producción y distribución (gas y transporte) restándole competitividad a la Planta de Bulo Bulo.

Información oficial publicada el 5 de septiembre de 2016 en la página oficial de YPFB

El 5 de septiembre de 2016, la página oficial de YPFB en su sección de noticias (https://www.ypfb.gob.bo/en/informacion-institucional/noticias/648-presidente-morales-inagura-gasoducto-que-alimentará-con-gas-seco-a-la-planta-de-fertilizantes.html) anunciaba que al mes de julio de 2016 la Planta de Amoniaco y Urea registraba un avance del 96% y se esperaba que para enero de 2017 se produzca la primera bolsa de fertilizante. Se confirmo que entre el 80 y 90% del producto será destinado a los mercados de Argentina y Brasil.

La ficha técnica

que YPFB presentó el 5 de septiembre de 2016 se muestra a continuación:

Se anuncio

también que la empresa coreana: Samsung Engineering Co. Ltda., se adjudicó el

PDP (Paquete de Diseño de Proceso), FEED (Front and Engineering Design),

ingeniería de detalle, procura, construcción, puestas en marcha, operación y

mantenimiento asistido de la planta. La tecnología de producción es bajo

licencia de la estadounidense KBR y la producción de urea granulada con

licencia de la empresa japonesa Toyo.

Información oficial de la inversión y funcionamiento de la Planta de Amoniaco y Urea

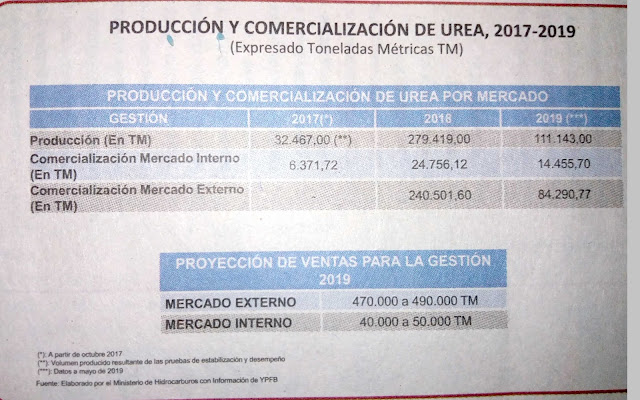

En el documento “194 años de independencia. Bolivia. Discurso del presidente Evo Morales Ayma en el día de la patria. Trinidad, 6 de agosto de 2019. Publicada por el Ministerios de Comunicación del Estado Plurinacional de Bolivia” en las figuras “Inversiones en Industrialización, 2013 -2015” y “Producción y comercialización de Urea, 2017 – 2019” de la página 7; se indica el monto de la inversión del proyecto asi como los ingresos obtenidos en los periodos referidos que se muestra a continuación:

Con

la información disponible se realiza la evaluación financiera de la Planta de

Amoniaco y Urea con el fin de aplicar los conceptos teóricos a la práctica..

Evaluación financiera de la planta de Amoniaco - Urea

Parte I. Información disponible al momento en que se inauguró la construcción de la Planta de Amoniaco y Urea.

La información proviene del documento: “Ministerio de Comunicación (Septiembre 2013). Cuaderno de formación: Evo Morales Ayma. Número 20. Hidrocarburos. 843 millones de dólares. La mayor inversión en la historia de Bolivia. Planta industrializadora de amoniaco y urea Bulo Bulo. Cochabamba”.

- Resumen de datos del discurso de inauguración referente a la Planta de Amoniaco y Urea:

- La tecnología para la producción de amoniaco es de Estados Unidos.

- La tecnología para la producción de urea del Japón.

- La entrega de la fábrica se programa para octubre de 2015.

- Se planea mejorar la capacidad de producción de terrenos dedicados a la agricultura en un 40%.

- Se estima crear 800 empleos permanentes.

- La producción de la planta se dirigirá del 10 al 20% al mercado interno y el 80% al mercado de exportación.

- La capacidad de proceso requiere de 50 millones de pies cúbicos de gas natural

- La capacidad de producción de urea es de 2,100 toneladas métricas día (TMD).

- Los ingresos estimados promedio anual son de 300 millones de dólares (mdd).

- La inversión estimada es de 843 millones de dólares.

- Se espera que en el futuro próximo se firme el contrato para la construcción del ferrocarril desde Bulo Bulo a Montero, Montero a Puerto Suarez, y de Montero a Yacuiba para la exportación de urea.

Evaluación financiera de la Planta de Amoniaco – Urea con base en la información proporcionada en el discurso de inicio de obras.

Ingresos estimados: 300 mdd

FEN 1: 10% de los ingresos estimados

FEN 2: 20% de los ingresos estimados

FEN 3: Ajustado al rendimiento

Vida útil estimada: 20 Años

Periodo estimado de rendimiento: 15 años

Tasa de descuento: 10% anual

Inicio de operaciones estimado: 2016

Con la información disponible se establecieron 5 escenarios:

Escenario 1. Se considera los ingresos estimados como si fueran los flujos de efectivo generados por el proyecto. Generalmente los gobiernos presentan la inversión a realizar y los ingresos a obtener por el proyecto, de esta forma es más práctico justificar una inversión millonaria que en muchos de los casos no es rentable en términos financieros.

Escenario 2. Como no se tiene información disponible de los Flujos de Efectivos Netos (FEN) del proyecto. Se considera que los FEN son un 10% de los ingresos obtenidos menos los costos y gastos incurridos que signifiquen movimientos de efectivo.

Escenario 3. Si una Planta es eficiente en sus operaciones obtendrá un 20% de efectivo disponible (FEN). Este escenario es optimista porque generalmente un proyecto nuevo tiene una curva de aprendizaje. A inicio de operaciones sus costos y gastos son mayores y tienden a disminuir porque las operaciones son más eficientes en los periodos siguientes.

Escenario 4. Se ajustan los FEN para obtener el rendimiento esperado por el inversionista. Se considera una tasa de referencia del 10% con base en una inversión en fondo fijo ofertado por el sistema bancario boliviano, además se considera que la recuperación de una inversión no puede ser el mismo que la vida útil del proyecto. El inversionista estima recuperar su inversión en un periodo corto de tiempo y que los años siguientes le genere rendimientos adicionales que le permitirán reinvertir estos recursos monetarios en la planta o en otros proyectos financieros o productivos. Normalmente se considera que una inversión se debe recuperar a la mitad de la vida útil estimada del proyecto.

Escenario 5. La alternativa a una inversión productiva es una inversión en activos financieros, se toma como referencia un instrumento de renta fija ofertado por el sistema bancario.

Escenario 1.

Se establece el supuesto que los ingresos estimados se constituyen en los flujos de efectivo, se consideran los 20 años de la vida útil del proyecto y una tasa de referencia del 10%

La inversión de $843 mdd se recuperaría en teoría en 2 años y 9 meses y se tendría 17 años y tres meses para obtener rendimientos adicionales. El Valor Actual Neto (VAN) determinado es de $1,711 mdd con una Tasa de Rendimiento (TIR) del 36%.

Con estas cifras obtenidas el proyecto es una inversión

totalmente atractiva, le garantiza al inversionista recuperar su inversión y

además obtener rendimientos netos de 26 puntos porcentuales (36% - 10%) mayor a

cualquier rendimiento de mercado.

Para que la planta pueda obtener $300 mdd de flujo de efectivo (10% del ingreso) se tendría que producir y vender $3,000 mdd, condiciones que no posibles realizar por las limitaciones de la capacidad instalada y de producción de la planta, el precio de venta internacional y la demanda efectiva de los mercados locales e internacionales.

Escenario 2.

Considerando que los ingresos menos los egresos en efectivo es igual al flujo de efectivo neto y que normalmente representa un 10% de los ingresos.

Se estima que los FEN como porcentaje de los ingresos estimados es de $30 mdd anuales (10% de $300 mdd). Los resultados de la tabla indica que el proyecto no es viable porque la inversión se recupera en 28 años y 1 mes que son 8 más de los 20 años de la vida útil estimada de la planta. El VAN es negativo en $588 mdd y con una TIR negativa de 3.04%, es decir, el inversionista no recupera su inversión y además tendría pérdidas acumuladas.

Realidad.

El proyecto no es una inversión viable, para que el proyecto sea rentable el monto de inversión debe ser menor al estimado o con la misma inversión la planta debería ser de mayor magnitud, con mayor capacidad instalada y de producción así como mercados nacionales e internacionales definidos de acuerdo con la realidad, además se deben reducir los costos y gastos de operación para ofertar un precio competitivo a nivel internacional.

Por ejemplo, la

ficha técnica de la planta señala que el consumo programado de gas natural es

de 50 MMPCD por 360 días a un precio de $8.33 dólares el píe cúbico son $149.9

mdd anuales. Si los ingresos estimados anuales son de $300 mdd el costo de la

materia prima es el 50% del total y se tendrían disponibles $120 mdd para

cubrir los costos de fabricación (Almacenaje, servicios, mantenimiento,

seguros, trabajadores, etcétera) y los gastos de operación (administración,

logística, distribución, transporte etcétera) los cuales se tendría que reducir

para ofertar el precio de la urea competitivo.

Escenario 3.

Considerando que la planta sea eficiente en sus operaciones con costos y gastos bajos se obtendría un flujo de efectivo mayor al que normalmente estimado como es el 20% de los ingresos que corresponde a $60 mdd.

Con FEN determinados

de $60 mdd la inversión se recuperaría en teoría en 14 años. El VAN es negativo

en $332 mdd con una TIR del 4%. Con estos resultados la inversión no es viable comparado

con un instrumento de fondo fijo del sistema bancario oferta de un 6% al 10% que

es mayor al que se obtiene por el proyecto.

Escenario 4.

En el escenario 4 se modificaron los flujos de efectivo para determinar el punto de equilibrio en que la inversión sea viable. Con un FEN de $111 mdd el inversionista recupera su inversión y además se obtiene el rendimiento requerido.

Para que la

Planta de Amoniaco y Urea, se encuentre en punto de equilibrio con un FEN de $111mdd

se tiene que obtener ingresos de $1,110 mdd comparado con los $300 mdd

estimados en el proyecto, los ingresos serían imposibles de obtener por los

límites de la capacidad instalada y de producción de la planta.

En el supuesto que

los FEN son el 20% de los ingresos, las ventas deben ser de $555 mdd que significa obtener un 85% más que

los ingresos de $300 mdd del proyecto.

Ajustando las

cifras a los 300 mdd estimados en el proyecto inicial el FEN de $ 111 mdd corresponde a un 37% de los ingresos, lo que

significa que la planta debería optimizar sus operaciones a un nivel mayor al

promedio de la industria.

Escenario 5.

Si los $843 mdd se depositaran en un instrumento de plazo fijo en el sistema bancario y considerando una tasa de rendimiento del 10% en 20 años se obtendría intereses por $4,828 mdd, los FEN (intereses) del primer año son de $84 mdd y se incrementarían gradualmente hasta llegar a $516 mdd comparado con los $111 mdd que se obtendría en el proyecto en un escenario optimista.

Conclusiones

La Planta de Amoniaco y Urea desde el momento que se diseñó el proyecto no era un proyecto viable.

Es un proyecto que no debería haberse concretado

porque se necesita el total de la vida útil del proyecto para recupera la

inversión.

Debido a los problemas de comunicación de la

planta hasta los consumidores finales se consideró la construcción de una línea

de ferrocarril desde la planta en Bulo Bulo, Cochabamba a la frontera de Brasil

con una inversión estimada de 250 mdd, por tanto, la inversión total estimada

alcanzaría a $1,100 mdd, por tanto, para que el proyecto sea viable los

ingresos estimados deben ser mayores a los calculados previamente.

Parte II. Información oficial de la inversión y funcionamiento de la Planta de Amoniaco y Urea

Desde el diseño

del proyecto en 2012, la puesta en

marcha de la planta en 2017, hasta el año 2019 se ha emitido información

diversa y cambiante desde el monto de la inversión, las inversiones

adicionales, los ingresos obtenidos que por ejemplo se estimaron inicialmente

en $ 300 mdd y posteriormente fluctuaron entre los $200 mdd y $250 mdd datos que

se puede entender por la variación de los precios internacionales de la urea.

A la fecha de

este blog (24 de septiembre de 2020) la información disponible emitido por las

fuentes oficiales no es transparente ni consistente que también es evidente en

los demás proyectos desarrollados por el

gobierno de Evo Morales y el MAS.

La última información oficial de la inversión y los resultados de la Planta de Amoniaco y Urea fue publicada en el documento: “194 años de independencia. Bolivia. Discurso del presidente Evo Morales Ayma en el día de la patria. Trinidad, 6 de agosto de 2019. Publicada por el Ministerios de Comunicación del Estado Plurinacional de Bolivia” el resumen se presenta a continuación:

Información inicial

Inicio formal de operaciones Octubre de 2017

Ingresos obtenidos (2018 – a mayo de 2019) $104.34 mdd

Consideraciones iniciales

Las ventas de

urea al mercado brasileño se realizan por medio de transporte terrestre para lo

cual se tuvieron que construir acceso a la planta para los camiones de carga así

como la habilitación de rutas alternas. Para llegar con el producto hasta la

frontera brasileña, se ocupan alrededor de 40 camiones que transportan unas mil

toneladas que caben en un solo vagón del tren carguero.

Los especialistas del área afirman que el uso de camiones incrementará en $50 dólares por tonelada del costo del fertilizante que se transportan de Bulo Bulo a la localidad de Montero y que después se transporta en tren hasta Puerto Suarez frontera con Brasil, estos movimientos logísticos encarecen el producto y por tanto, hace que la urea boliviana pierda competitividad a nivel internacional.

(https://www.lostiempos.com/actualidad/economia/20191014/ferrovia-montero-bulo-bulo-operara-agosto-2020-aun-hay-trabas)

La planta no ha estado operando de manera continua desde su inauguración en 2017 ha paralizado sus operaciones en tres oportunidades.

La ubicación de

la planta en la localidad de Bulo Bulo en el trópico de Cochabamba no favorece

el almacenamiento y la calidad del producto terminado, además los equipos,

maquinaria e instalaciones requieren de mantenimiento permanente porque

predomina un clima caluroso y húmedo. (https://eldeber.com.bo/opinion/la-planta-de-urea-de-bulo-bulo_19611)

Desde noviembre

de 2019 a la fecha (septiembre de 2020) la planta ha estado paralizada

por un ducto roto de 200 metros de longitud que evita que la materia

prima (gas) llegue a las instalaciones aunado a caída de los precios

internacionales de la urea, así su reactivación requiere de inversiones

adicionales de recursos públicos que no se recuperaran en el corto plazo, al no

existir un mercado nacional ni internacional garantizado para la urea.

Según un reporte

de la consultora Gas Energy Latinoamérica (Gela) publicada en enero de 2020, la

planta en 2018 y 2019 acumulo pérdidas por $34.4 millones de dólares

información que fue confirmada por Víctor Hugo Zamora Ministro de Hidrocarburos,

quien además puso en duda la reanudación de operaciones de la planta.

La inversión de la planta se realizó con un crédito otorgado por el Banco Central de Bolivia (BCB) que se entiende porque ningún organismo o entidad financiera nacional o internacional hubiera financiado un proyecto de la magnitud propuesta y que no era viable y rentables desde el diseño del proyecto. (https://www.paginasiete.bo/economia/2020/7/1/planta-de-bulo-bulo-trabajo-perdida-volvera-operar-cuando-existan-condiciones-260049.html)

Las ventas

por país para el periodo 2018 – 2019 fue

publicada por el diario “Página 7” que

se interpolaron con las cifras del discurso del 6 de agosto de 2019 y se muestra en la siguiente tabla:

Considerando que

la planta detuvo sus operaciones en noviembre de 2019 se estimaron las ventas

en TM para los meses de junio a octubre 2019 que alcanzaron a 101,499.63 TM.

Para validar la estimación propuesta se calculó las ventas mensuales promedio que

se encuentran dentro del rango de la media.

Las ventas del 2019 no incluyen el acuerdo establecido con la Empresa Estatal Cubana por de 20,000 TM a un plazo de 360 días, de los cuales se tiene conocimiento que se entregaron 6,000 TM a un precio preferencial de $315 dólares la TM que comparado con el precio de $350 dólares de pago al contado del mercado nacional. (https://www.eldiario.net/movil.index.php?n=22&a=2020&m=02&d=05)

Es conocido en el

mercado internacional que el gobierno cubano no paga sus importaciones con dólares,

sino que negocia el pago con el intercambio por servicios y en muchos casos se

beneficia de la condonación de su deuda.

No existe información oficial homogénea referente a la capacidad de producción anual de la planta, se menciona un rango de 700.000 toneladas métricas anuales (TMA) a 735,000 TMA. Así mismo existen datos diferentes de la producción de toneladas métricas día (TMD) de amoniaco y urea que son en el orden de 2,100 TMD o 1,200 TMD respectivamente o se presenta de manera inversa.

Si la producción

anual es de 700,000 TMA y se divide

entre 1,200 TMD es equivalente a 583 días que no es un dato congruente porque

un año tiene 365 días. En cambio, si se divide las 700,000 TMA entre las 2,100 TMD

equivale a 333 días que es un resultado más cercano a la realidad. Si se

calcula 735,000 TMA entre 2,100 TMD es igual a 350 días comparado con los 365

días se puede suponen que se destinarían 15 días para dedicarlos a

mantenimiento mayor de la planta. Es un cálculo razonable porque las plantas

modernas utilizan tecnologías totalmente automatizadas que pueden trabajar 364 días al año destinando un día para mantenimiento mayor.

La planta de

Amoniaco y Urea operó el año 2017 a un 4% de su capacidad instalada, el 2018 funcionó

a un 38% y el 2019 a un 30%. La planta se inauguró en 2017 y formalmente inicio

en octubre su producción, expresado en términos de días la producción de los tres

meses se realizó en 15 días manteniendo

ociosa la planta 76 días.

El 2018 que fue

el único año que la planta funciono el año completo su producción corresponde al

38% de su capacidad instalada que equivale a 4 meses (133 días) y se mantuvo

ociosa casi 8 meses (227 días).

El año 2019 fue

irregular por que la planta detuvo sus operaciones en el mes de noviembre. La producción estimada corresponde

a 106 días manteniéndose ocios casi 9 meses.

En síntesis en 2

años y un mes (25 meses) de

funcionamiento de la planta sólo trabajo 8.5 meses.

Los ingresos reales de la planta se encuentran muy alejados de las estimaciones del proyecto. El único año en que la planta “funcionó” a tiempo completo fue el 2018 sus ventas al mercado interno y externo alcanzaron a $76 mdd que corresponde sólo a un 25% de los 300 mdd estimados. En 2019 (enero – octubre) las ventas fueron de 61.4 mdd siendo un 20.5% de la estimación inicial.

En el 2019 el

gobierno de Evo Morales se mostraba muy optimista a pesar que los ingresos

reales de enero a mayo alcanzaban a $28.3 mdd si se proyecta esta cifra como

tendencia lineal el monto anualizado sería $67.2 mdd que es un monto menor al

logrado en 2018.

En el documento

del discurso del 6 de agosto de 2019 se anunciaba un rango muy optimista de los

ingresos a obtener que va desde $145 mdd a $153.8 mdd, comparado con el año

2018 significa un incremento del 90.8% en el escenario más bajo y en el más

alto presentaba un crecimiento de 102.4% que evidentemente son cifras de un

discurso político más que una representación de la realidad.

Partiendo del

supuesto de que a la fecha del anuncio ya se tenían firmados los contratos con los

clientes potenciales se justificaría que os ingresos estimados de 2019 es más

alto en $153.8 mdd que comparado con las ventas estimados en el proyecto ($300

mdd) corresponde a un incremento de 51.3% con respecto al año anterior.

Evaluación financiera de la Planta de Amoniaco – Urea con

base en la información proporcionada en el discurso del 6 de agosto de 2019.

Datos

Para fines del caso práctico de la evaluación financiera de la Planta Bulo Bulo se determinaron seis escenarios que se presentan a continuación:

Escenario 1. Se considera los ingresos reales como representación de los FEN obtenidos para la evaluación financiera de la inversión total.

Escenario 2 y 3. Se estiman los FEN con base en los ingresos reales.

Escenario 4. Se evaluá la inversión considerando el monto total invertido, la tasa de rendimiento esperada y los FEN que requiere generar la planta para recuperar la inversión.

Escenario 5. Los FEN se alinea a la capacidad de producción de la planta y se ajusta el monto de la inversión.

Escenario 6. La alternativa a una inversión productiva es una inversión en activos financieros, la referencia es invertir en un instrumento de renta fija con un rendimiento y riesgo muy bajo ofertado por el sistema bancario.

Escenario 1.

En el escenario 1 se supone que los ingresos corresponden a los FEN, se considera un periodo de recuperación de la inversión en 15 y 10 años respectivamente.

Como se explicó anteriormente un FEN es la diferencia

entre los ingresos y egresos que representan movimientos de efectivo.

Los ingresos reales por la venta de urea al mercado

nacional e internacional en el mejor de los casos corresponden a un 25% de las

ventas estimadas ($76 mdd / $300 mdd). Si además se considerar que la planta

acumulo pérdidas por $34.4 mdd, es decir, la suma de los ingresos de los años 2018

y 2019 son de $137.5 mdd ($76 mdd + $61.5 mdd) menos egresos de $171.9 mdd ($137.5 mdd + $34.4 mdd) presenta una pérdida

acumulada de $34.4 mdd por tal motivo en el discurso político sólo se presenta

los ingresos que aparentan que la planta es rentable.

Para la evaluación financiera los años 2018 y 2019

corresponden a los ingresos reales obtenidos por la planta, para los años

siguientes se calculó un promedio de los periodos reales anteriores.

Si los FEN se mantiene en la misma tendencia que los

ingresos originales, la inversión no es viable ni rentable porque el VAN calculado

es negativo en $776.5 mdd y con una tasa de rendimiento también negativa de

-2.8%. es decir, la planta acumula más pérdidas que utilidades.

Así como se afirmaba

en los resultados obtenidos en la evaluación financiera del proyecto en el momento

en que se inauguraban las obras de construcción, la inversión no era viable ni

rentable, comparado con la evaluación financiera de la planta en operaciones

los ingresos reales son el 25% de los estimados en el proyecto original, por

tanto, se confirma que la planta no es

viable menos rentable.

Escenario 2 y 3

Los FEN son la

diferencia entre los ingresos y egresos en efectivo, normalmente se considera

que una empresa obtendrá disponibilidades de efectivo de un10% de los ingresos.

Si la planta optimiza sus operaciones puede alcanzar a un 20% o 30%.de los

ingresos.

En el escenario 2

y 3 se parte del supuesto que la empresa no tiene la pérdida acumulada de $34.4

mdd, así los FEN calculado para el escenario 2 y 3 corresponde linealmente al 10%

y 20% de los ingresos reales respectivamente.

Los resultados

obtenidos en los dos escenarios propuestos son catastróficos. El inversionista

(Banco Central de Bolivia) recuperaría su inversión en 189 años y 94 años

respectivamente, presentando un VAN y TIR negativos, que nuevamente reafirma la

posición financiera de que la inversión que no debió realizarse.

Escenario 4.

En el escenario 4 se ajustan los FEN para que el inversionista (BCB) recupere los recursos invertidos y además obtenga los rendimientos esperados.

Considerando que

el inversionista determine 15 años como el tiempo adecuado para recuperar su

inversión. Los FEN que debería generar la operación de la planta deben alcanzar

en promedio $171 mdd que corresponde a

un 57% de los $300 mdd estimados en el diseño del proyecto.

Costos y gastos determinados $129 mdd 43%

FEN determinado para recuperar la inversión $171 mdd 57%

Para que la planta logre FEN de $171 mdd tendría que optimizar sus operaciones y reducir sus costos y gastos un 47%, montos que muy pocas empresas lo pueden obtener considerando que los FEN normalmente alcanzan a un 10% de los ingresos.

En el supuesto

que los FEN de $171 mdd y corresponde a un 10% los ingresos deberían ser de

$1,710 mdd y disminuye a $855 mdd al 20%.

Comparado con los

ingresos proyectados de $300 mdd las ventas determinadas de $1,710 mdd y/o $855

mdd se constituye algo imposible de lograr por las limitaciones de la capacidad

de la planta y de la demanda del mercado nacional e internacional.

Escenario 5.

El precio internacional de urea es fluctuante, han estado deprimidos desde el 2012 fecha aproximada de cuando se realizó el diseño del proyecto de la planta se calcularon o los ingresos estimado a un precio de $396.83 dólares la tonelada (P1).

En el 2016 el

precio de la urea se situaba en $177 dólares la tonelada. En 2017 cuando la

planta inicio con sus operaciones de prueba el precio de la urea se encontraba en

$185 dólares la tonelada.

El precio de

venta promedio real para los años 2018 y 2019 se determinó en $286.65 dólares

la tonelada (P3). El Ministro de Hidrocarburos Víctor Hugo Zamora informo en

agosto de 2020 de que el gobierno de Evo Morales fijo un precio diferenciado de

$315 dólares por tonelada para el mercado internacional y de $350 dólares la tonelada

para el mercado nacional con un promedio de $332.5 dólares por tonelada (P4)

que es $45.85 dólares mayor al precio promedio de venta real y $64.33 dólares

menos al estimado en el proyecto de inversión.

La estimación del

proyecto es el escenario más optimista (P1) se consideró el precio más alto de

$396.83 dólares por tonelada a pesar que los precios internacionales de urea

estaban a la baja, lo que indica que las estimaciones estaban sobrevaluadas y

además se conocía que Brasil invertía en la construcción de nuevas plantas de urea

como resultado a una mayor oferta tiende a presionar los precios a la baja.

En el escenario 5

se trabaja con el ingreso estimado óptimo de $300 mdd, considerando que el 10%

corresponde a los FEN determinados.

Como se

determinaba en el escenario 4, los FEN que viabilizan el proyecto son de $171

mdd, la única forma en que la Planta de Amonio y Urea sea rentable con un FEN

de $30 mdd es ajustar el monto de la inversión a $228 mdd para un periodo de recuperación

de 15 años y de $184 mdd para un periodo de 10 años, comparado con la inversión

real de $1,100 mdd, la propuesta de $229 mdd es apenas el 20% del proyecto

original.

Pregunta: ¿Fue una mala inversión?

Respuesta: Fue una inversión política, una inversión populista, es una inversión de las que se denominan “Elefantes blancos” por la magnitud de la inversión y que generalmente no se recupera, no son rentables y trabajan a pérdida, pero se tiene el consuelo de que son creadores de fuentes de trabajo para los seguidores del partido político del gobierno en turno.

Los organismos e

instituciones internacionales económico – financieros como el Fondo Monetario

Internacional (FMI), el Banco Mundial (BM), Banco Interamericano de Desarrollo

(BID), la banca privada internacional, etcétera, exigen que los proyectos sean viables

con el fin de recuperar el financiamiento otorgado que es la fuente de recursos

que se canaliza por medio de préstamos a países que así lo requieran.

Si una inversión

viable al momento de su operación no genera los FEN debido a: gestión

administrativa no adecuada, actos de corrupción, altos costos de operación,

gastos excesivos, personal no capacitado, manejo político de la planta,

etcétera, los organismos e instituciones internacionales generalmente recomiendan

su privatización y/o venta con el fin de recuperar la inversión realizada.

El problema de la

Planta de Amonio y Urea incluyendo la construcción de la línea férrea es una

inversión monumental que alcanza a $1,300 mdd. Si el gobierno decide vender la

planta el precio de venta determinado de acuerdo con los cálculos realizados en

el escenario 5 es de $228 mdd lo que ocasionaría una pérdida al erario público

de $1,072 mdd.

Si un

inversionista oferta un precio mayor a los $228 mdd determinados, su objetivo no

es operar la planta sino liquidar (vender) los activos fijos con el fin de

recuperar su inversión y además obtener una ganancia de capital adicional.

El gobierno

transitorio de Jeanine Añez está evaluando la opción de trasladar la planta a

una ubicación más ventajosa para la comercialización del producto a un precio

competitivo. La reubicación implica una inversión adicional que incrementaría el

monto de la inversión. A este tipo de decisiones comúnmente se denomina “echar

dinero bueno a un saco roto”.

Conclusiones

- Desde el diseño del proyecto era evidente que la inversión no era rentable.

- La inversión es excesiva en relación a la capacidad de producción y de ventas estimadas en el proyecto, no se puede descartar la existencia actos de corrupción que sobredimensionaron una inversión de $200 mdd a $976.5 mdd.

- La privatización o la venta de la planta con la condición de que siga funcionando significaría una pérdida de $1,072 mdd para el erario público.

- La venta de la planta como un activo fijo, significaría reducir la pérdida al erario público y es una decisión de corto plazo porque la ubicación de la planta en una zona tropical y húmeda por naturaleza acelera el deterioro de los equipos e instalaciones y por tanto, se acelera la pérdida de valor de los activos fijos.

- La modificación de la planta para la utilización del amoniaco como materia prima significaría una inversión adicional que en manos del gobierno significaría incrementar las pérdidas estimadas

Escenario 6.

El escenario 6 presenta la alternativa de inversión en activos financieros. Ejemplo la compra de un fondo fijo en el sistema bancario, con una tasa de rendimiento del 10% a 15 y 10 años respectivamente.

Invirtiendo los

$1,300 mdd a 15 años y sin hacer ningún esfuerzo físico, metal, psicológico,

emotivo, etcétera, se obtendría al final del periodo $4,131 mdd en intereses,

es decir, 318% más que la inversión original. El FEN anual inicial sería de

$130 mdd incrementándose por la capitalización de los intereses anuales a $494

mdd.

A 10 años se

obtendría $2,072 mdd en intereses que

corresponde un 159% más que la inversión original.

Si el

inversionista decide no capitalizar sus intereses, por la inversión de $1,300

mdd recibiría $130 mdd anuales por intereses en el tiempo que se fije la

inversión que constituye un 58% mayor a los ingresos reales recibidas en el

2018 ($76 mdd) por la operación de la planta. Se debe aclarar que al ingreso obtenido

se deben restar los costos y gastos de operación y que de acuerdo con los

reportes financieros desde su funcionamiento la plata trabajo a pérdida, es

decir, que sus egresos eran mayores a sus ingresos.

Conclusiones:

- La Planta de Amoniaco y Urea instalada en Bulo Bulo, Cochabamba, Bolivia. Se conocía desde el diseño del proyecto que no era una inversión viable y tampoco era rentable, por tanto, nunca debería haberse construido.

- Las inversiones de gran magnitud ($1,300 mdd) como la Planta de Bulo Bulo generalmente se construyen con financiamiento de organismos e instituciones internacionales sean públicos o privados que se conocen como créditos sindicados. El financiamiento de la planta fue con recursos propios (Banco Central de Bolivia) por que la evaluación económica – financiera del proyecto original no garantizaba la recuperación de la inversión y tampoco cubría el costo de financiamiento.

- El estudio de mercado (si se realizó) se estimó mercados internos y externos sin un fundamento real de su comportamiento, tampoco se consideró la competencia internacional, los proyectos que se estaban desarrollando al mismo tiempo como es el caso de Brasil que construyo 4 plantas para satisfacer su la demanda y así garantizar su autosuficiencia. Por ejemplo: En 2015 se estimó que la demanda del mercado interno alcanzaría a 66 ton/día ( 3% de la capacidad de producción de la planta) y se esperaba a que se incremente a 361 ton/día para el 2034 (18% de la producción). La vida útil de la planta es de 20 años y la proyección estimada es de 19 años. El crecimiento estimado del mercado interno no justifica la construcción de una planta de $976.5 mdd.

- Considerando que no se tenía la garantía de la demanda y menos del crecimiento de los mercados internos y externos (estudio de mercado), el diseño del proyecto inicial debería haber considerado la construcción de una planta de manufactura flexible (Smart Factory) – estudio técnico-, es decir, la planta debería tener la capacidad de modificar sus procesos de producción de la urea a nuevas líneas con base en el amoniaco como materia prima a productos como: el ácido nítrico, el nitrato de amonio y los nitratos inorgánicos. El ácido nítrico se utiliza como reactivo para la fabricación de nitrocompuestos para la industria del plástico, los explosivos, pintura, caucho, fármacos, detergentes, colorantes y productos de la química fina.

- La ubicación de la planta (estudio técnico) no favorece la distribución del producto final a los mercados nacionales e internacionales porque no se cuenta vías de comunicación para el transporte masivo de su producción, con distancias a la ciudad de La Paz 703 km, a Santa Cruz de la Sierra 187 km, a la frontera con Brasil (Puerto Suarez) 820 Km, a la frontera con la Argentina (Yacuiba) 193 km, a la frontera con Perú (Desaguadero) 787 km a la frontera con Chile 771 Km.

- La Planta de Bulo Bulo está ubicada en el trópico de Cochabamba, desde el inicio de su construcción se han verificado problemas climáticos y de calidad de suelos. Las condiciones climáticas exigen: un mantenimiento constante de las instalaciones y equipos de la fábrica y condiciones especiales para el almacenamiento de inventarios de producto final que son afectados por la humedad natural de la zona.

- El precio internacional de la urea es fluctuante, así como también el precio del petróleo tiende a la baja. El precio que se utilizó en el proyecto corresponde al escenario más optimista, por tanto, los ingresos estimados de $300 mdd anuales no corresponden a la realidad de los mercados nacionales e internacionales.

- La inversión de 1,300 mdd están claramente sobredimensionado (estudio económico – financiero) no tiene relación con la capacidad instalada de la planta y las ventas estimadas a obtener en el mercado interno y externo, por tanto, no se puede descartar actos de corrupción y fraude al erario público.

- La privatización y/o venta de la planta generaría una pérdida para el erario público de $ 1,070 mdd. Los FEN ajustados a la capacidad de la planta determinan un precio de venta de la planta en $228 mdd.

- El cambio de ubicación de la planta significa una inversión adicional que incrementaría la pérdida al erario público (echar dinero bueno en saco roto).

- Las pérdidas de capital ($1,070 mdd) se reducen si la planta se vende como activos fijos (equipos) en el corto plazo porque están condicionadas al deterioro por efectos climáticos que acelera la pérdida de valor de los activos fijos.

- La decisión de inversión de los $1,300 mdd en instrumentos financieros del sistema bancario genera FEN 50% mayores que los ingresos reales obtenidos por la planta en 2018 y 2019. Se recuerda al lector que los FEN es el resultado de los ingresos menos los egresos en efectivo y la planta de su inicio de operaciones en 2016 al 2019 acumulo pérdidas, es decir, genero flujos de efectivo negativos.

- La planta De Amoniaco y Urea (como cualquier planta química) tiene efectos negativos en el medio ambiente, desde las pruebas de funcionamiento iniciales en mayo de 2017 contaminaron el rio Muñecas en Entre Ríos por fugas y la emisión de sus desechos industriales.

- La tendencia global se centra en la producción agrícola orgánica y por tanto, eliminar gradualmente el uso de productos químicos como fertilizante.

- Al mismo tiempo que se diseñaba la planta de Bulo Bulo, Brasil el principal mercado internacional iniciaba la construcción de plantas de urea con gas boliviano para ser autosuficiente.

Acerca del autor:

Abraham Arno Sivila

Doctor en Ciencias

Administrativas

Se autoriza la reproducción con la cita correspondiente:

Sivila, A. A. (1 de octubre de 2020 (13)). La economía en Bolivia. Obtenido de 13. Caso 1. Evaluación financiera de la Planta de Amoniaco y Urea en Bulo Bulo, Cochabamba Bolivia.: https://asivilach.blogspot.com/2020/10/caso-1-evaluacion-financiera-de-la.html

Comentarios

Publicar un comentario